Arbeitnehmer

Betriebliche Altersversorgung (bAV) – Essentiell für die Zukunftssicherung

Wir freuen uns auf Sie!

Wir freuen uns auf Sie!

Altersvorsorge mit der höchsten Förderung

Die betriebliche Altersversorgung (bAV) wird als zweite Säule des Alterssicherungssystems bezeichnet. Die erste Säule ist die gesetzliche Rentenversicherung, in die Arbeitnehmerinnen und Arbeitnehmer einen einkommensabhängigen monatlichen Beitrag einzahlen.

Die dritte Säule besteht z.B. aus einer „privaten“ Rentenversicherung oder einer „privaten“ Lebensversicherung, die aus bereits versteuertem Lohn oder mit staatlicher Förderung in einer Riester-Rente angespart werden.

Die zweite Säule – die betriebliche Altersversorgung – dient der Sicherung des Lebensstandards im Alter. Sie umfasst betriebliche, gesetzliche oder tarifliche Leistungen des Arbeitgebers, aber auch steuerlich geförderte Einzahlungen des Arbeitnehmers durch Gehaltsverzicht in Form der Entgeltumwandlung – auch Brutto-Sparen genannt.

Seit 2002 hat jeder Arbeitnehmer einen Rechtsanspruch auf eine betriebliche Altersversorgung (bAV) durch Entgeltumwandlung. Das heißt, jeder Arbeitnehmer kann selbst gewünschte Teile seines monatlichen Gehalts oder Sonderzahlungen wie Weihnachts- oder Urlaubsgeld in Beiträge für eine betriebliche Altersvorsorge umwandeln und sich so eine zusätzliche Rente aufbauen.

Wir empfehlen, sich so früh wie möglich mit dem Thema „Altersvorsorge“ zu beschäftigen – denn je früher Sie damit beginnen, Ihren Lebensstandard abzusichern, desto günstiger ist es in der Ansparphase bzw. desto höher ist es in der Auszahlungsphase – bei gleichem Beitrag!

Die meisten Arbeitnehmer wissen, was eine betriebliche Altersversorgung leistet – aber die kniffligen Details der bAV bleiben den meisten verschlossen. Niemand hat Lust oder Zeit, sich mit Kleingedrucktem und komplizierten Sachverhalten zu beschäftigen. Je komplexer das Thema, desto umfassender, einfacher und transparenter muss die Kommunikation sein. Als bAV-Spezialist bieten wir Unternehmen und Arbeitnehmern alle Möglichkeiten einer kompetenten und transparenten bAV-Beratung aus einer Hand – kompetent, zuverlässig, nachhaltig.

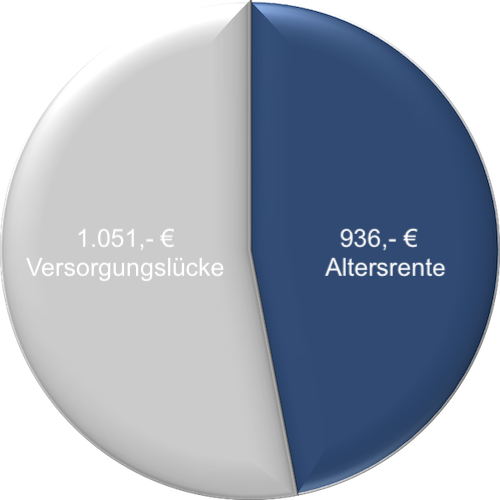

Beispielberechnung einer Renteneinschätzung:

Die oben genannten Näherungswerte beruhen auf den derzeit gültigen gesetzlichen Rahmenbedingungen. Die Schätzung basiert u.a. auf einem aktuellen Gehalt von 2.900 EUR, einem Alter von 35 Jahren und einer aktuellen Steuerklasse IV – etwaige Sonderzahlungen, bestehende Altersversorgungen, sonstige Vorsorgeaufwendungen und/oder -einkünfte sind dabei nicht berücksichtigt. Die tatsächlichen Werte können daher im Alter variieren.

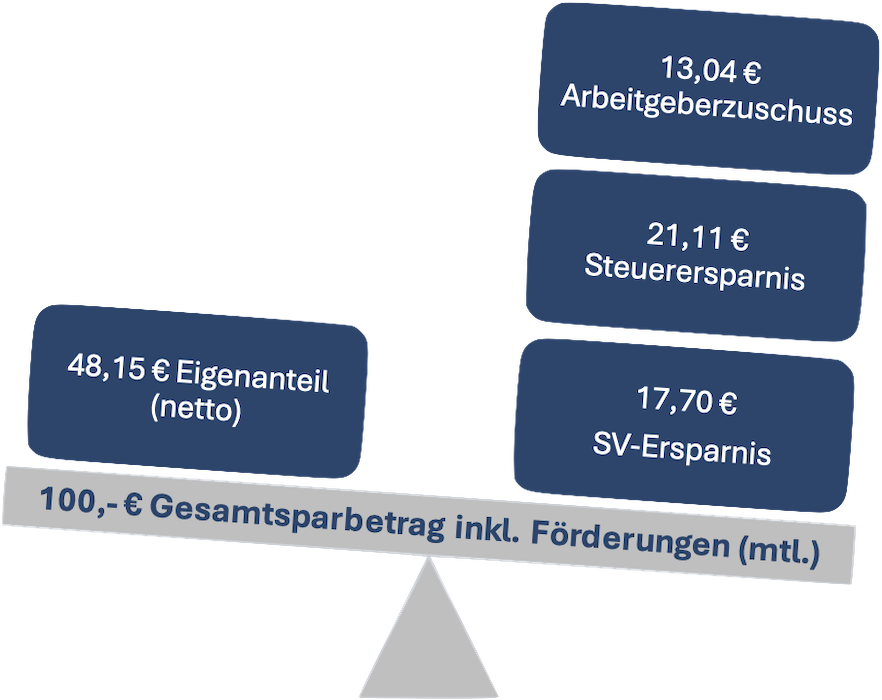

Beispielberechnung einer monatlichen BAV-Förderung:

Die oben genannten Werte basieren auf einem aktuellen Gehalt von 2.900 EUR, einem Alter von 35 Jahren, einem Kinderfreibetrag von 0,5, einem KV-Zusatzbeitrag von 1,5%, einer Kirchensteuerpflicht, einer aktuellen Steuerklasse IV und einem Arbeitgeberanteil von 15%. Nur eine persönliche Berechnung auf Basis der individuellen Daten ergibt einen centgenauen Wert – diese Berechnung ist daher als Näherungswert zu betrachten.

Die Regelbedarfe orientieren sich an den Regelleistungen von Hartz IV / Arbeitslosengeld II. Berücksichtigt werden die tatsächlichen Kosten für Unterkunft und Heizung. Diese Kosten werden von der Behörde anhand der individuellen Lebensverhältnisse eines Antragstellers ermittelt und überprüft. Als Richtwert für die Wohnfläche für 2 Personen gelten z.B. 60 m² oder 2 Zimmer – bei einer Behinderung wird mehr Wohnfläche veranschlagt. Es soll eine Orientierung an günstigen Mieten erfolgen. In der Regel kann für ländliche Gebiete von einer Miete pro Quadratmeter von weniger als 4,00 Euro ausgegangen werden. Für städtische Gebiete darüber und für Großstädte wie Hamburg bis zu 9,00 Euro pro Quadratmeter. Wird die Wohnung als zu groß und die Heizkosten als zu hoch angesehen, übernimmt das Amt diese Kosten zunächst bis zu einem Zeitraum von maximal 6 Monaten – innerhalb dieser Zeit muss sich der Antragsteller um angemesseneren Wohnraum bemüht haben.

Mindestens 33 Jahre an Grundrentenzeiten müssen gemäß des ab 2021 in Kraft tretenden § 76g Absatz 2 SGB VI erreicht sein.

Die Zahlung erfolgt grundsätzlich für zwölf Monate – Danach muss ein neuer Antrag gestellt werden. Rückwirkend kann die Leistung nicht erfolgen. Hält man sich länger als vier Wochen ununterbrochen im Ausland auf, wird die Leistung eingestellt.

Wer die Bedürftigkeit in den letzten zehn Jahren vorsätzlich oder grob fahrlässig herbeigeführt hat, erhält keine Grundsicherung. Auch wer im Ausland wohnt oder in Deutschland Leistungen für Asylbewerber beantragt hat, erhält keine Grundsicherung.

Bargeld, Wertpapiere, Sparguthaben, Haus und Grundvermögen und ein vorhandener PKW beeinflussen den Anspruch einer möglichen Zahlung vom Sozialamt. Persönliches Vermögen muss offen dargestellt werden und ggfs. vorerst aufgebraucht und veräussert werden um einen Anspruch auf Grundsicherung zu haben – Im jeweiligen Einzelfall wird dies geprüft und dementsprechend bewertet.

Für zusammenlebende Partner mit gemeinsamen Haushalt werden jeweils 404,- EUR als Regelbedarf berücksichtigt.

Der Regelbedarfssatz soll lediglich, pauschal den allgemein notwendigen Lebensunterhalt decken und geht in die Leistung der Grundsicherung mit ein.

Die Beispielberechnung in der Grafik zeigt, dass man durch Freibeträge einen deutlichen Mehrwert mit einer betrieblichen Altersversorgung (bAV) im Rentenalter hat – Bei der oben dargestellten zusätzlichen Rente in Höhe von mtl. 150,- EUR, hat man durch den Freibetrag einen finanziellen Mehrwert von 115,- EUR, wofür man in einer bAV in der Regel nicht viel aufwänden muss.

Es ist wichtiger denn je, den Faktor Zeit und alle möglichen Förderungen bei der Planung des Ruhestandes mit einzubeziehen. Je früher man anfängt vorzusorgen, desto größer ist der spätere Mehrwert – das gilt auch für die Altersvorsorge über den Arbeitgeber! Wenn man bereits während der Ausbildungszeit einen kleinen Betrag, z.B. 15 Euro netto vom Gehalt, für den Aufbau einer betrieblichen Altersvorsorge verwenden, sichert man sich wertvolle Zeit und erhält einen monatlichen Arbeitgeberzuschuss sowie eine weitere Förderung aus der Sozialversicherungsersparnis. Sobald man ein steuerpflichtiges Gehalt erhält, folgt automatisch ein weiterer Zuschuss durch die Steuerersparnis – Aufgrund der automatischen Regelung in der Lohnbuchhaltung führt dies nicht zu einer Tätigkeit als Arbeitnehmer.

Schon bei einer Inflationsrate von 2,00 Prozent ist unbedingt zu beachten, das 1.000,- EUR (D) lediglich noch 700,16 EUR (D) im Jahr 2040 wert sind – Das bedeutet, man müsste im Jahr 2040 schon 1.428,25 EUR (D) aufwenden, um den aktuellen Gegenwert von 1.000,- EUR (D) zu erhalten.

Bis Ende 2020 war der Wechsel der gesetzlichen Krankenkasse (GKV) aufgrund seiner Komplexität eher abschreckend. Ein Wechsel der Krankenkasse bringt jedoch für die meisten Menschen viele Vorteile mit sich. Zum einen kann viel Geld bei den monatlichen Beiträgen gespart werden und zum anderen kann ein Leistungsgewinn realisiert werden.

Dieser GKV-Online-Vergleich hilft, die Leistungen und Beiträge verschiedener Krankenkassen digital und in Echtzeit zu vergleichen – für mehr Transparenz und nahtlosen Service.

Mit wenigen Eingaben wird sofort ein Vergleich verschiedener Krankenkassen mit Beitrag und Leistungen dargestellt – zudem können gewünschte GKV-Anbieter parallel in einer detaillierten Leistungsbeschreibung gegenübergestellt und transparent verglichen werden.

Die gewünschte Krankenkasse kann in wenigen Schritten direkt online beantragt werden. Für einen nahtlosen Übergang in die neue GKV ist alles Weitere geregelt – der Versicherungsschutz ist lückenlos gewährleistet. Die Kündigung bei der bisherigen Krankenkasse erfolgt automatisch – kein separates Kündigungsschreiben für den Krankenkassenwechsel erforderlich!

Häufig gestellte Fragen zur betrieblichen Altersvorsorge (bAV), Betriebsrente oder auch betriebliche Altersversorgung genannt – In Form einer Entgeltumwandlung oder Mischfinanzierung über eine Direktversicherung oder Pensionskasse nach §3 Nr. 63 EStG

Versicherungsnehmer ist der Arbeitgeber. Er führt die Beiträge an den Versicherer ab. Der Arbeitnehmer ist versicherte Person und Begünstigter aus der bAV. Er erhält von seinem Arbeitgeber ein Dokument über die Versicherung. Jedes Jahr wird eine Standmitteilung erstellt, die über die aktuelle Vertragsentwicklung informiert.

In entgeltlosen Dienstzeiten führt der Arbeitgeber üblicherweise keine Beiträge ab1. Die Leistungen reduzieren sich entsprechend. Der Versicherungsschutz kann alternativ in voller Höhe erhalten bleiben, wenn die Beiträge aus privaten Mitteln weitergezahlt werden. Einzelheiten sind in der Entgeltumwandlungsvereinbarung geregelt.

Die Beitragszahlungen können im Einvernehmen mit dem Arbeitgeber durch eine Änderung der Entgeltumwandlungsvereinbarung an die aktuelle finanzielle Situation angepasst werden, d.h. sie können reduziert oder auch erhöht werden. Bis zur gesetzlichen Höchstgrenze ist eine steuerliche Förderung möglich. Eine Beitragsreduktion kann bis auf null erfolgen (Beitragsfreistellung). Die Leistungen werden entsprechend angepasst.

Bei der betrieblichen Altersversorgung aus Entgeltumwandlung besteht von Beginn an ein unwiderruflicher Leistungsanspruch. Es besteht immer die Möglichkeit, den Vertrag beitragsfrei zu stellen oder beitragspflichtig fortzuführen.

Bei Wechsel des Arbeitgebers besteht ein Rechtsanspruch auf Fortführung des Vertrages. Dabei sind gesetzliche Fristen zu beachten.

Bei Arbeitslosigkeit wird der Vertrag in der Regel beitragsfrei gestellt.

Bei längerer Arbeitslosigkeit (Bezug ALG II bzw. Hartz IV) sind die Rückkaufswerte von Betriebsrentenverträgen im Gegensatz zu privatem Vermögen oder privaten Vorsorgeverträgen für den Staat und andere Gläubiger unantastbar.

Die Direktversicherung aus Entgeltumwandlung ist unverfallbar. Sie wird aus der Insolvenzmasse ausgesondert und dem Arbeitnehmer übertragen. Der Arbeitnehmer kann den Vertrag bei einem neuen Arbeitgeber oder privat (beitragsfrei oder -pflichtig) fortführen.

Die bAV kann weder vom Arbeitgeber noch vom Arbeitnehmer abgetreten, verpfändet oder beliehen werden. Der Arbeitnehmer kann den Versicherungsvertrag nicht kündigen. Wird kein Entgelt mehr umgewandelt, wird der Versicherungsvertrag i.d.R. beitragsfrei fortgeführt. Die Versicherungsleistung steht frühestens nach Vollendung des 62. Lebensjahres zur Verfügung

Grundsätzlich ist eine lebenslange Rente vorgesehen. Es besteht für den Arbeitnehmer die Möglichkeit, eine Einmalkapitalauszahlung anstelle einer Rente zu wählen. Das Wahlrecht darf frühestens ein Jahr vor Rentenbeginn ausgeübt werden.

Leistungen können bereits nach Vollendung des 62. Lebensjahres abgerufen werden. Die Auszahlung ist steuerpflichtig (nachgelagerte Besteuerung: § 22 Nr. 5 EStG). In der Regel wird der persönliche Steuersatz als Rentner wesentlich niedriger sein als heute.

Seit 01.01.2004 haben Rentner, die in der Krankenversicherung der Rentner (KVdR) pflichtversichert sind, für sämtliche Kapital- und Rentenleistungen aus der betrieblichen Altersversorgung den vollen allgemeinen Beitragssatz ihrer Krankenkasse allein zu zahlen. Bei einer Kapitalleistung gilt dabei 1/120tel des Kapitalbetrages für maximal 10 Jahre als beitragspflichtige monatliche Einnahme. Für die beitragspflichtigen Einnahmen steht dem Arbeitnehmer gem. §226 S.2 SGB V ein Freibetrag für die Verbeitragung in der gesetzlichen Krankenversicherung, sowie eine Freigrenze für die Verbeitragung in der gesetzlichen Pflegeplichtversicherung zu. Für freiwillig in der GKV versicherte Rentner gelten diese Regelungen ebenso, Besonderheiten sind grundsätzlich nicht zu berücksichtigen. Entsprechend der Versicherung in der KVdR sind von den Rentnern die Beiträge zur gesetzlichen Pflegekasse allein zu tragen.

Die Entgeltumwandlung führt zu einer reduzierten Bemessungsgrundlage für die Leistungen aus der gesetzlichen Sozialversicherung (bei Renten-, Kranken-, Pflege-, Arbeitslosen- und Unfallversicherung) und ggf. anderen Sozialleistungen (z.B. des Elterngeldes). Dadurch kann es später zu entsprechend geringeren Leistungen aus diesen Systemen kommen. Liegt eine freiwillige Versicherung in der gesetzlichen Krankenversicherung (oder einer privaten Krankenversicherung) vor, kann eine Entgeltumwandlung dazu führen, dass wieder eine Versicherungspflicht in der gesetzlichen Kranken- und Pflegeversicherung eintritt.

Beim versterben während der Ansparphase wird die Todesfallleistung an die berechtigten Hinterbliebenen ausbezahlt. Die Todesfallleistung ist im Angebot ausgewiesen.

Beim versterben während des Rentenbezugs – sofern eine Rentengarantiezeit vereinbart ist — wird die Altersrente an die versorgungsberechtigten Hinterbliebenen bis zum Ende der Rentengarantiezeit weitergezahlt.

Nähere Einzelheiten zur Hinterbliebenenversorgung sind in der Versicherungs- / Versorgungszusage geregelt.

Sofern bei Tod Leistungen fällig werden, sind i.d.R. in der genannten Reihenfolge widerruflich begünstigt:

Die im Versicherungsvertrag enthaltenen Abschluss- und Verwaltungskosten werden dem Arbeitnehmer nicht gesondert in Rechnung gestellt, sondern sind in die laufenden Prämien eingerechnet. Alle Kosten sind im Angebot des Versicherers berücksichtigt.

Höpers Kamp 16

21614 Buxtehude

Torsten Klauß

T: 0 41 61 / 64 90 27 -1

F: 0 41 61 / 64 90 27 -5

M: 01 75 / 96 48 42 4

BAV auf den Punkt.

qualifiziert. zuverlässig. nachhaltig.

B.A.V.GLOBAL – UNABHÄNGIGER SPEZIALIST FÜR BETRIEBLICHE ALTERSVORSORGE (BAV) – UNTERNEHMENSSITZ IM LANDKREIS STADE BEI HAMBURG

BUNDESWEIT PERSÖNLICH VOR ORT: SCHLESWIG HOLSTEIN – FLENSBURG, KIEL, NEUMÜNSTER, LÜBECK, ITZEHOE, MECKLENBURG VORPOMMERN – STRALSUND, GREIFSWALD, ROSTOCK, WISMAR, NEUBRANDENBURG, SCHWERIN, HAMBURG, BRANDENBURG – EBERSWALDE, ORANIENBURG, BRANDENBURG, FRANKFURT (ODER), POTSDAM, BERLIN, BREMEN, NIEDERSACHSEN – CUXHAVEN, EMDEN, LÜNEBURG, BUCHHOLZ I. D. NORDHEIDE, SITTENSEN, ROTENBURG, ZEVEN, CELLE, HANNOVER, OSNABRÜCK, WOLFSBURG, HILDESHEIM, BRAUNSCHWEIG, GÖTTINGEN, NORDRHEIN-WESTFALEN – BIELEFELD, HAMM, DORTMUND, ESSEN, DUISBURG, DÜSSELDORF, LEVERKUSEN, KÖLN, BONN, SACHSEN-ANHALT – STENDAL, MAGDEBURG, DESSAU, HALLE, SACHSEN – HOYERSWERDA, GÖRLITZ, LEIPZIG, DRESDEN, CHEMNITZ, ZWICKAU, PLAUEN, THÜRINGEN – NORDHAUSEN, ERFURT, WEIMAR, EISENACH, JENA, GERA, SUHL, HESSEN – KASSEL, GIEßEN, FULDA, FRANKFURT (MAIN), WIESBADEN, OFFENBACH, DARMSTADT, RHEINLAND-PALZ – KOBLENZ, MAINZ, TRIER, WORMS, KAISERSLAUTERN, SAARLAND – SAARBRÜCKEN, BADEN WÜRTTEMBERG – MANNHEIM, HEIDELBERG, HEILBRONN, KARLSRUHE, STUTTGART, ULM, FREIBURG, BAYERN – SCHWEINFURT, ASCHAFFENBURG, WÜRZBURG, NÜRNBERG, REGENSBURG, INGOLSTADT, AUGSBURG, MÜNCHEN, ROSENHEIM, KEMPTEN, GARMISCH-PARTENKIRCHEN